Sommaire

Introduction au prélèvement SEPA

- l’émetteur de prélèvement SEPA doit posséder un Identifiant Créancier SEPA appelé ICS

- l’autorisation et la demande de prélèvement sont remplacées par un document unique : un mandat de prélèvement SEPA, plus détaillé et obéissant à des règles plus strictes ;

- une Référence Unique de Mandat, appelée RUM, doit être attribuée pour chaque mandat

- le mandat n’est pas conservé par la banque (contrairement à l’autorisation de prélèvement actuellement), mais par le créancier. Le créancier est le seul responsable de la gestion et de la conservation du mandat

- une pré-notification doit être adressée à votre débiteur pour l’avertir d’un prélèvement au moins 14 jours calendaires avant son échéance

- chaque prélèvement SEPA émis doit contenir les informations relatives au mandat (ICS, RUM, date de signature du mandat) ;

- l’émission de prélèvement SEPA s’effectue selon des séquences,

- pour un prélèvement ponctuel : prélèvement unique appelé ONE OFF,

- pour une série de prélèvements :

- le premier prélèvement SEPA émis, appelé FIRST (premier),

- les suivants, appelés RÉCURRENT (suivant),

- et éventuellement le dernier, appelé FINAL (Final),

- le libellé du motif de l’opération passe de 31 à 140 caractères

Également, en fonction de la nature de vos Europrélèvements SEPA, vous devrez respecter le délai d’anticipation d’envoi à votre à banque :

Au moins 6 jours ouvrés avant la date d’échéance (1 jour d’acceptation + 5 jours de compensation interbancaire) pour vos Europrélèvements ponctuels ou premiers d’une série.- Au moins 3 jours avant la date d’échéance (1 jour d’acceptation + 2 jours de compensation interbancaire) pour vos Europrélèvements SEPA répétitifs ou finaux d’une série.

Évolutions SEPA

A partir du 20 novembre 2016, la séquence de présentation « FRST » (1er d’une série de récurrents) est une valeur pouvant être remplacée par ‘RCUR’ .

Bien que non obligatoire le BIC, le reste encore pour la bonne exécution de nos fichiers.

Le module SEPA DoliPlus

Utilisation du module SEPA

Principe de fonctionnement

Activer le module ainsi que les permissions utilisateurs.

Au préalable, bien configurer tous les champs du numéro de compte bancaire recevant les prélèvements SEPA

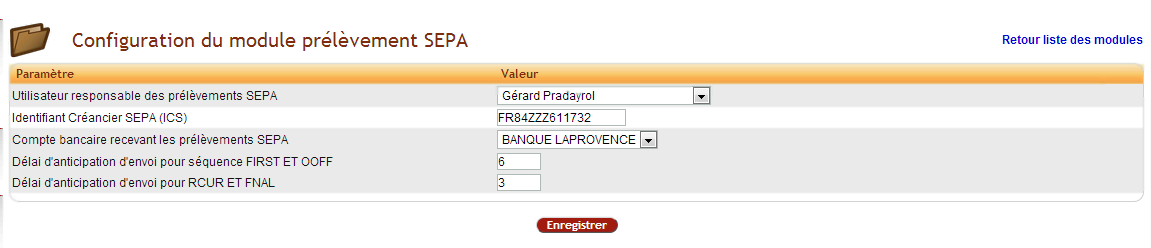

Paramétrer via la console d’administration du module

- N° d’ICS

- Délai d’anticipation d’envoi pour séquence FIRST ET OOFF

- Délai d’anticipation d’envoi pour RCUR ET FNAL

Attention si une modification intervient sur le compte bancaire alors valider à nouveau le compte dans la console d’administration du module.

Édition du Mandat SEPA

Consulter chapitre correspondant :

Émettre un prélèvement SEPA sur Factures de clients

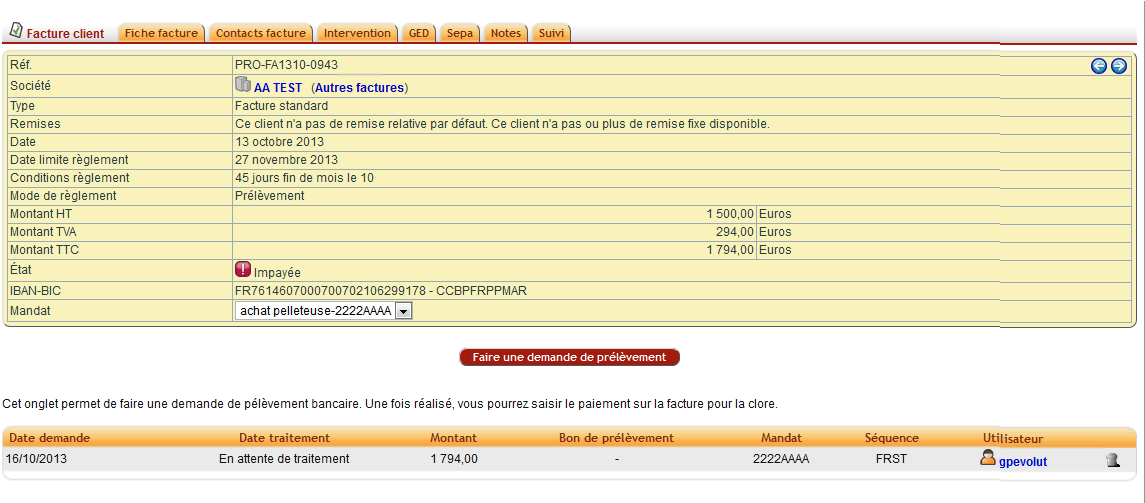

- Le compte client doit comporter un Iban et Bic. (sans espaces)

- Le mode de règlement doit être du type prélèvement.

- Sélectionner le mandat.

- Faire une demande de prélèvement via l’onglet Sepa. Attention si pas de Iban et Bic alors impossible de valider une demande.

Lancer un nouveau prélèvement.

Renseigner la date de prélèvement souhaitée : Attention le module va vérifier si cette date et compatible avec le nombre de jours ouvrés correspondants à ceux imposés par votre établissement bancaire, le cas échéant la date sera à nouveau évaluée afin de respecter les exigences imposées.

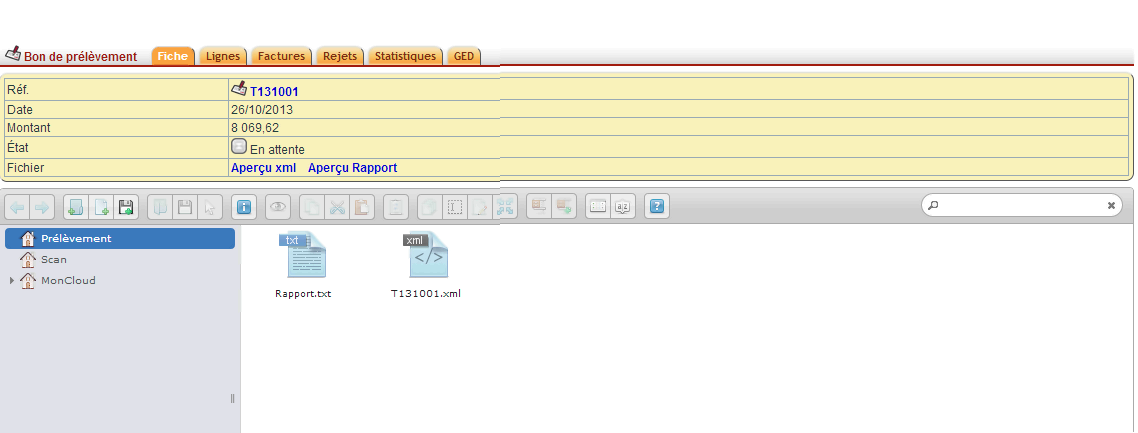

Deux fichiers sont générés :

Le fichier rapport est destiné à une lecture de vérification de la cohérence du résultat, notamment sur les dates éventuellement réévaluées

Le fichier du type XML doit être injecté via votre interface bancaire web.

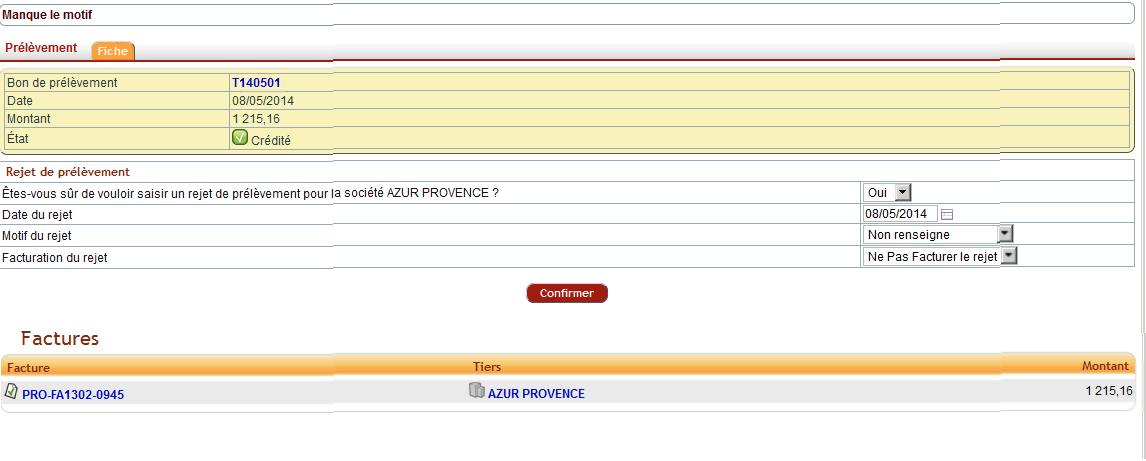

Suite du traitement du bon de prélèvement SEPA