Sommaire

Le Module import automatisé des relevés bancaires – Dolibarr && DoliPlus

Ce module permet de rapatrier manuellement et/ou de façon automatique les dernières écritures d’un compte bancaire en utilisant les nouvelles possibilités offerte par l’Open banking et son protocole sécurisé par la norme DSP2.

La directive européenne concernant les services de paiement dans le marché intérieur version 2 (DSP2), entrée en vigueur dans l’Union Européenne en janvier 2018, est une réglementation qui pour but de « moderniser les services de paiement en Europe au profit tant des consommateurs que des entreprises ». DSP2 vise à faciliter l’utilisation des moyens de paiement en les rendant plus sûrs et plus flexibles en renforcant la sécurité des opérations de paiement en créant l’obligation de l’authentification forte du client et la mise en place par les banques de mesures de sécurité accrues, notamment en matière de protection des données des utilisateurs du numérique.

Selon les banques, le nombre de jours d’écritures peut varier. En général, il s’agit de trois mois.

Vous pouvez ainsi plus facilement suivre votre trésorerie en temps réel, grâce au module d’import automatisé des relevés bancaires.

Doliplus peut à quotidiennement mettre à jour ces données en vous permettant de conserver cet historique et de bénéficier d’un moteur de recherche avancé, afin d’exploiter plus efficacement vos relevés bancaires.

Associé au module de rapprochement bancaire vous permet d’effectuer le rapprochement bancaire entre vos relevés bancaires et vos opérations de gestion commerciale et de gestion d’achats.

Avec le module de gestion de trésorerie prévisionnelle vous gagner un temps significatif pour effectuer le suivi de votre trésorerie.

Ce module ne fait pas parti de la distribution standard, veuillez contacter votre service commercial pour tout renseignement.

Quelles sont les banques disponibles via Dolibarr && DoliPlus ?

Retrouvez ci-dessous la liste des banques présentes dans DoliPlus en France ( en évolution …) :

- Airwallex

Allianz Banque

American Express

Arkéa Banking Services

Arkéa Banque Entreprises et Institutionnels

Arkéa Banque Privée

Aumax Pour Moi

Axa Banque

Banque BCP

Banque Chalus

Banque Courtois

Banque de Savoie

Banque Europeenne Credit Mutuel

Banque Kolb

Banque Laydernier

Banque Nuger

Banque Populaire Alsace Lorraine Champagne

Banque Populaire Aquitaine Centre Atlantique

Banque Populaire Auvergne et Rhône-Alpes

Banque Populaire Bourgogne Franche Comté

Banque Populaire du Nord

Banque Populaire du Sud

Banque Populaire Grand Ouest

Banque Populaire Méditerranée

Banque Populaire Occitane

Banque Populaire Rives de Paris

Banque Populaire Val de France

Banque Rhône-Alpes

Banque Tarneaud

Banque Transatlantique

BNP Paribas

Boursorama

BPE

BRED Banque Populaire

BTP Banque

Caisse d’Epargne Aquitaine Poitou-Charentes

Caisse d’Epargne Auvergne et Limousin

Caisse d’Epargne Bourgogne Franche-Comté

Caisse d’Epargne Bretagne-Pays De Loire

Caisse d’Epargne Côte d’Azur

Caisse d’Epargne Grand Est Europe

Caisse d’Epargne Hauts de France

Caisse d’Epargne Ile De France

Caisse d’Epargne Languedoc-Roussillon

Caisse d’Epargne Loire Drôme Ardèche

Caisse d’Epargne Loire-Centre

Caisse d’Epargne Midi-Pyrénées

Caisse d’Epargne Normandie

Caisse d’Epargne Provence Alpes Corse

Caisse d’Epargne Rhône Alpes

Caixa Geral De Depositos

CIC Banque Privée

Credit Municipal

Crédit Agricole Alpes Provence

Crédit Agricole Alsace Vosges

Crédit Agricole Atlantique Vendée

Crédit Agricole Brie Picardie

Crédit Agricole Champagne-Bourgogne

Crédit Agricole Charente Périgord

Crédit Agricole Charente-Maritime Deux-Sèvres

Crédit Agricole d’Aquitaine

Crédit Agricole d’Ille et Vilaine

Crédit Agricole de Centre France

Crédit Agricole de Centre Loire

Crédit Agricole de Centre-Est

Crédit Agricole de Franche-Comté

Crédit Agricole de Guadeloupe

Crédit Agricole de l’Anjou et du Maine

Crédit Agricole de la Corse

Crédit Agricole de la Martinique et de la Guyane

Crédit Agricole de la Réunion

Crédit Agricole de la Touraine et du Poitou

Crédit Agricole de Loire Haute-Loire

Crédit Agricole de Lorraine

Crédit Agricole de Nord De France

Crédit Agricole de Normandie

Crédit Agricole de Normandie Seine

Crédit Agricole de Paris et d’Ile de France

Crédit Agricole de Provence Côtes d’Azur

Crédit Agricole des Côtes d’Armor

Crédit Agricole des Savoie

Crédit Agricole du Centre Ouest

Crédit Agricole du Finistère

Crédit Agricole du Languedoc

Crédit Agricole du Morbihan

Crédit Agricole du Nord Est

Crédit Agricole Nord Midi-Pyrénées

Crédit Agricole Pyrénées Gascogne

Crédit Agricole Sud Méditerranée

Crédit Agricole Sud Rhône-Alpes

Crédit Agricole Toulouse31

Crédit Agricole Val De France

Crédit Coopératif

Crédit du Nord

Crédit Industriel et Commercial

Crédit Maritime Mutuel Grand Ouest

Crédit Maritime Mutuel Littoral du Sud Ouest

Crédit Mutuel

Crédit Mutuel de Bretagne

Crédit Mutuel du Sud-Ouest

Ebury

Fortuneo Banque

Hello bank!

HSBCnet

ING

ING Wholesale Banking

KBC

La Banque Postale

Lazard Freres Banque

LCL

LCL Corporate

Manager One

Milleis Banque

Monabanq

Monese

N26 Bank

Neuflize OBC

Orange Bank

PayPal

Revolut

Shine

Société de Banque Monaco

Société Générale

Société Générale Medium Enterprise

Société Générale Small Enterprise

Société Marseillaise de Crédit

Stripe

Tomamos impulso

Union Bancaire Privée

Union Bancaire Privée des Moulins

Wise

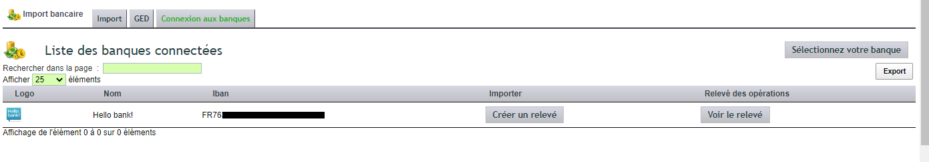

Comment rapatrier les écritures d’une banque ?

Une fois que l’utilisateur a sélectionné une institution financière, il est redirigé vers la deuxième vue, qui contient un texte de consentement. Cette vue n’est pas hébergée par DoliPlus . Lorsque l’utilisateur final a accepté son consentement, il est dirigé vers la vue suivante.

L’institution financière fournit une interface permettant à l’utilisateur final de lier les données de son compte. Cette vue est développée et hébergée par l’institution financière, par conséquent, ni vous ni DoliPlus ne pouvez influencer l’apparence de cette vue. La vue de l’institution financière dépend de chaque institution financière.

Après une authentification réussie, leur jeton d’accès est stocké en toute sécurité du côté DoliPlus. Le jeton d’accès permet à DoliPlus de récupérer les données de compte bancaire auprès de l’institution financière concernée.

Lors de la dernière étape, l’utilisateur final est redirigé vers DoliPlus. Si nécessaire, vous pouvez demander à DoliPlus de lier une autre institution financière.

Si l’authentification n’a pas réussi et que l’utilisateur final a décidé de ne pas continuer, ou si l’utilisateur a fourni un nom d’utilisateur et/ou un mot de passe erronés, l’utilisateur final est redirigé vers DoliPlus avec un message d’erreur.

Une fois que l’utilisateur final a terminé le processus avec succès, vous pouvez accéder aux données de l’institution financière.

Nota :

La directive européenne concernant les services de paiement dans le marché intérieur version 2 (DSP2), impose une nouvelle identification forte tous les 90 jours maxi.

Limites de taux

Les banques peuvent imposer des limites de taux, jusqu’à 4 appels par jour pour chaque compte. Chaque point de terminaison (détails, soldes, transactions) à sa propre limite de débit. Si vous dépassez la limite de débit, vous obtiendrez une erreur.

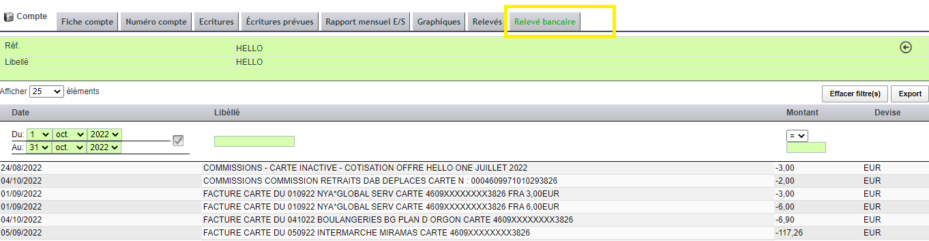

Accès à l’historique des relevés des mois précédents

Ce tableau est accessible depuis le compte bancaire sélectionné depuis le menu Banque.

Précisions

Précision sur les dates de transaction

En ce qui concerne la date de la transaction, les banques peuvent la fournir dans deux champs différents : valueDateet bookingDate.

Les deux champs valueDateet bookingDatesont facultatifs, c’est donc à la banque de décider quel champ elle souhaite inclure dans sa sortie – parfois vous n’en verrez qu’un seul dans la sortie, parfois les deux, mais parfois aucun. Pour comprendre quels champs sont fournis par une banque spécifique, n’hésitez pas à vous référer à notre fiche Data Points .

Quelle est la différence entre valueDate et bookingDate ?

| Opérations sortantes | Transactions entrantes | |

valueDate |

La date à laquelle le paiement est réglé | La date à laquelle les fonds deviennent disponibles pour le titulaire du compte |

bookingDate |

La date à laquelle le paiement est initié (lorsque les fonds cessent d’être disponibles pour le titulaire du compte) | La date à laquelle une écriture est portée à un compte dans les livres des institutions financières |

| bookingDate <= valueDate <= Aujourd’hui |

* En cas de transactions en attente, valueDate peut être une date future et refléter une date de valeur attendue/demandée (Berlin Group – NextGenPSD2 Implementation Guidelines 1.3.12).